所得控除の種類と計算方法

所得金額の合計から差引く所得控除には、次のものがあります。個人住民税における控除額は、所得税とは異なる場合もあります。

雑損控除

(1) 意義

納税義務者が、自己又は自己と生計を一にする配偶者その他の親族が有する生活用資産について災害、盗難、横領などにより損失を受けた場合の控除のことをいいます。

(2) 控除額

次の(ア)と(イ)のいずれか多い方の額

(ア)差引損失額-(総所得金額等の合計額×10%)

(イ)差引損失額のうち災害関連支出の金額-5万円

※差引損失額とは、損失の金額から保険金等で補填される金額を差し引いた後の金額をいいます。

医療費控除

(1) 意義

納税義務者が、自己又は自己と生計を一にする配偶者その他の親族のために支払った医療費の合計額が一定の金額以上ある場合の控除のことをいいます。

納税義務者自身が、健康の保持増進及び疾病の予防として一定の取組(健康診査、予防接種、がん検診等)を行い、自己又は自己と生計を一にする配偶者その他の親族のために特定一般用医薬品等購入費を支払った場合は、従来の医療費控除との選択により、セルフメディケーション税制による医療費控除を適用することができます。

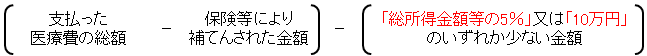

(2) 控除額

従来の医療費控除(限度額200万円)

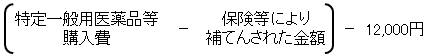

セルフメディケーション税制による医療費控除(限度額88,000円)

社会保険料控除

(1) 意義

納税義務者が、自己又は自己と生計を一にする配偶者その他の親族が負担することになっている社会保険料(国民健康保険料、後期高齢者医療保険料、介護保険料、国民年金保険料等)を支払った場合の控除のことをいいます。

※配偶者その他の親族が受け取る年金から引き落としされている国民健康保険料や後期高齢者医療保険料、介護保険料は、その引き落としされている人の控除となります。

なお、国民健康保険料や後期高齢者医療保険料で、納税義務者が口座振替によりその保険料を支払った場合には、納税義務者の控除となります。

(2) 控除額

支払った社会保険料の金額(未払分は控除できません)

小規模企業共済等掛金控除

(1) 意義

納税義務者が、小規模企業共済掛金、確定拠出年金法の個人型年金の加入者掛金等を支払った場合の控除のことをいいます。

(2) 控除額

支払った小規模企業共済等掛金の金額(未払分は控除できません。)

※生計を一にする親族のために支払った掛金は、その親族の控除となります。

生命保険料控除

(1) 意義

納税義務者が、一般の生命保険契約、介護医療保険契約、個人年金保険契約に係る保険料又は掛け金を支払った場合の控除のことをいいます。

(2) 控除額

支払った一般の生命保険料、介護医療保険料(新制度のみ)、個人年金保険料について、それぞれの契約種類別に以下の計算で求めた額となります。

なお、個人住民税における生命保険料控除(一般生命保険料控除、介護医療保険料控除、個人年金保険料控除の合計額)の限度額は70,000円です。

※旧制度・・・平成23年12月31日以前に締結した保険契約等に係る生命保険料

※新制度・・・平成24年1月1日以降に締結した保険契約等に係る生命保険料

| (ア)旧制度の場合 | (イ)新制度の場合 |

|

保険料支払額:控除額

15,000円以下:全額

15,001円~40,000円:支払保険料×1/2+7,500円

40,001円~70,000円:支払保険料×1/4+17,500円

70,000円超:35,000円(限度額)

|

保険料支払額:控除額

12,000円以下:全額

12,001円~32,000円:支払保険料×1/2+6,000円

32,001円~56,000円:支払保険料×1/4+14,000円

56,000円超:28,000円(限度額)

|

※支払った保険料に旧制度と新制度ともにある場合

一般生命保険料控除又は個人年金保険料控除の控除額は、それぞれ次に掲げる金額となります。(1~3のいずれか有利なものを選択できます。)

1.旧制度の支払保険料・・・上表(ア)の計算式により計算した金額(限度額35,000円)

2.新制度の支払保険料・・・上表(イ)の計算式により計算した金額(限度額28,000円)

3.1及び2により計算した金額の合計額(限度額28,000円)

地震保険料控除

(1) 意義

納税義務者が、特定の損害保険契約等に係る地震等損害部分の保険料や掛金を支払った場合の控除のことをいいます。

(2) 控除額

以下の計算で求めた控除額

|

(1)地震保険料のみの場合

|

|

50,000円まで:支払額×1/2

50,000円超:25,000円(限度額)

|

|

(2)旧長期損害保険料のみの場合

|

|

5,000円まで:全額

5,001円~15,000円:支払額×1/2+2,500円

15,000円超:10,000円(限度額)

|

|

(3)地震と旧長期損害保険料両方【(1)と(2)】の場合

|

|

(1)と(2)の合計額:25,000円(限度額)

|

|

※地震保険料について

1つの契約が地震保険・旧長期損害保険の両方の契約に該当する場合には、いずれか一方の契約のみに該当するものとして控除額を計算します。

|

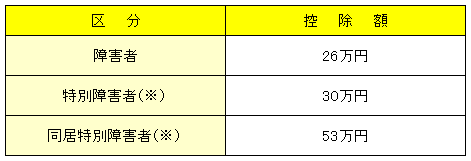

障害者控除

(1) 意義

納税義務者自身又は同一生計配偶者や扶養親族が、障害者や特別障害者である場合の控除のことをいいます。

(2) 控除額

※特別障害者とは、次に該当する人です。

・身体障害者手帳1級・2級

・精神障害者手帳1級

・療育手帳A

・原子爆弾被爆者健康手帳(厚生労働大臣の認定) など

※同居特別障害者とは、特別障害者である同一生計配偶者又は扶養親族で、納税義務者又は納税義務者の配偶者若しくは納税義務者と生計を一にするその他の親族のいずれかと常に同居している人です。

|

※障害者控除について

障害者手帳を持っていなくても、年齢が満65歳以上で介護保険の要介護認定を受けている人は、市へ申請し、「障害者控除対象者認定通知書」の交付を受けると障害者控除を受けることができます。

|

※障害の「がい」を漢字で表記していますが、税法上定義されている「障害者控除」との整合性を図るため、ひらがな表記していません。ご理解をお願いします。

ひとり親控除

(1) 意義

納税義務者がひとり親である場合の控除のことをいいます。

(2) 控除額

300,000円

ひとり親の要件

前年の12月31日の現況で、納税義務者が婚姻をしていない又は配偶者の生死が明らかでない場合で、次の3つの要件のすべてに当てはまる人です。

-

事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと

※住民票の続柄に「夫(未届)」「妻(未届)」の記載がある人などは対象外となります。 -

生計を一にする子がいること

※この場合の子は、総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。 - 納税義務者自身の合計所得金額が500万円以下であること

寡婦控除

(1) 意義

納税義務者が寡婦である場合の控除のことをいいます。

(2) 控除額

260,000円

寡婦の要件

前年の12月31日の現況で、ひとり親に該当せず、次のいずれかに当てはまる人です。

※納税義務者と事実上婚姻関係と同様の事情にあると認められる一定の人がいる場合は対象外となります。

- 夫と離別した後婚姻をしておらず、扶養親族がいる場合で、合計所得金額が500万円以下であること

-

夫と死別した後婚姻をしていない又は夫の生死が明らかでない一定の場合で、合計所得金額が500万円以下であること

※2の場合、扶養親族の要件はありません。

※「夫」とは、民法上の婚姻関係にある人をいいます。

勤労学生控除

(1) 意義

納税義務者が勤労学生である場合の控除のことをいいます。

(2) 控除額

260,000円

勤労学生とは

前年の12月31日の現況で、次の3つの要件のすべてに当てはまる人です。

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下で、かつ1の勤労に基づく所得以外の所得が10万円以下であること

- 特定の学校の学生、生徒であること

※この場合の特定の学校とは、次のいずれかの学校です。

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、学校法人等により設置された専修学校又は各種学校のうち一定の課程を履修させるもの

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

以上のいずれかの学校に当てはまるか分からないときは、通学している学校の窓口で確認してください。

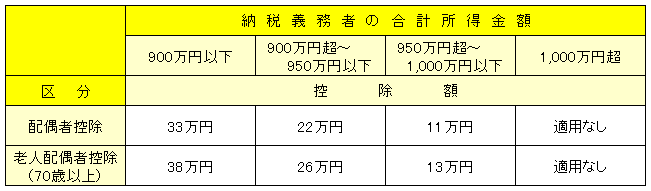

配偶者控除

(1) 意義

納税義務者に控除対象配偶者がいる場合の控除のことをいいます。

(2) 控除額

※老人控除対象配偶者とは、控除対象配偶者のうち、前年の12月31日時点の年齢が70歳以上の人をいいます。

控除対象配偶者とは

前年の12月31日の現況で、次の4つの要件のすべてに当てはまる人です。

- 民法の規定による配偶者であること(内縁関係の方は該当しません。)

- 納税義務者と生計を一にしていること

- 合計所得金額が48万円以下であること

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと又は白色申告者の事業専従者でないこと

配偶者特別控除

(1) 意義

配偶者の合計所得金額が48万円を超えるため、配偶者控除が受けられない場合で、納税義務者及び配偶者の合計所得金額に応じて受けられる控除のことをいいます。

なお、配偶者特別控除は、夫婦の間で互いに受けることはできません。

(2) 控除額

配偶者特別控除を受けるための要件

次のいずれにも該当する場合です。

- 控除を受ける方の合計所得金額が1,000万円以下であること

- 配偶者が、前年の12月31日の現況で、次の4つのすべてに当てはまること

- 民法の規定による配偶者であること(内縁関係の人は該当しません。)

- 納税義務者と生計を一にしていること

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

- 合計所得金額が48万円を超え133万円以下であること

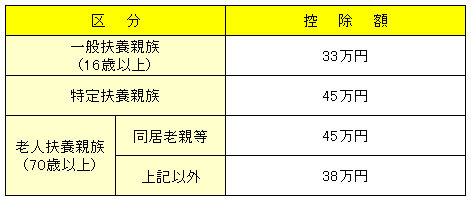

扶養控除

(1) 意義

納税義務者に扶養親族がいる場合の控除のことをいいます。

(2) 控除額

- 特定扶養親族とは、控除対象扶養親族のうち、前年の12月31日時点の年齢が19歳以上23歳未満の人をいいます。

- 老人扶養親族とは、控除対象扶養親族のうち、前年の12月31日時点の年齢が70歳以上の人をいいます。

- 同居老親等とは、老人扶養親族のうち、納税義務者又はその配偶者の直系尊属(父母・祖父母など)で、納税義務者又はその配偶者と常に同居している人をいいます。

扶養親族とは

前年の12月31日の現況で、次の4つの要件のすべてに当てはまる人です。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)

- 納税義務者と生計を一にしていること

- 合計所得金額が48万円以下であること

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

16歳未満の親族を扶養している方へ(確定申告時のご注意)

市民税・県民税の非課税限度額の算定に必要です。

確定申告書二表の配偶者や親族に関する事項の欄にご記入のうえ、「住民税:16」に丸をしてください。

基礎控除

(1) 意義

合計所得金額2,500万円以下(令和3年度から。令和2年度までは所得制限なし。)の納税義務者である場合に適用される控除のことをいいます。

(2) 控除額

税額控除の種類と計算方法

税額から差引く税額控除には、次のものがあります。

調整控除

税源移譲に伴い生じた所得税と個人住民税の人的控除額(基礎控除、扶養控除等)の差額に基因する負担増を調整するため、所得割額から一定の金額を控除します。

ただし、令和3年度からは、合計所得金額が2,500万円を超える納税義務者については、調整控除の適用はありません。

※合計課税所得金額とは、総所得金額、山林所得金額及び退職所得金額に係る課税所得金額の合計額のことをいいます。

【所得税との人的控除の差】

外国税額控除

所得税における外国税額控除が所得税額から控除しきれない場合、一定の金額を限度として個人住民税から控除します。

配当控除

配当所得(外国法人からの配当を除く)がある場合、算出された所得割額から、配当所得金額に一定の控除率をかけた額が差し引かれます。

【配当所得に対する控除率一覧】

|

課税所得金額

|

1,000万円以下の部分

|

1,000万円超の部分

|

|||

|

市民税

|

県民税

|

市民税

|

県民税

|

||

|

利益の配当等

|

1.6%

|

1.2%

|

0.8%

|

0.6%

|

|

|

証券投資

信託等

|

外貨建証券

投資信託以外

|

0.8%

|

0.6%

|

0.4%

|

0.3%

|

|

外貨建証券

投資信託

|

0.4%

|

0.3%

|

0.2%

|

0.15%

|

|

住宅借入金等特別税額控除

所得税の住宅借入金等特別控除を受けている人で、所得税から控除しきれなかった額がある場合は、次の計算により求めた額が翌年度の住民税所得割額から控除されます。確定申告又は年末調整時に申告を行うことで、自動的に制度が適用されるため、市への申告は不要です。

|

対象者:次の期間に入居された人

平成21年1月1日から令和4年12月31日まで

控除額:次の(1)又は(2)のいずれか少ない金額

(1) 所得税から控除しきれなかった住宅借入金等控除額

(2) [1] 平成26年4月1日から令和4年12月31日の間に入居し、かつ(特別)特別取得

(消費税率8%又は10%が適用された住宅)に該当する場合

(所得税の課税総所得金額)×7%【上限136,500円】

[2] [1]に該当しない場合

(所得税の課税総所得金額)×5%【上限97,500円】

|

【対象とならない人】

-

所得税から住宅借入金等特別控除額を全額控除できる人

-

住宅借入金等特別控除を適用しなくても所得税のかからない人

-

所得の減少や所得控除等の増額により翌年度の住民税がかからない人

寄附金税額控除

納税義務者が特定の団体に寄附した場合に控除を受けることができます。対象範囲や控除方法は所得税とは異なり、それぞれに控除額算出方法が定められています。

寄附金税額控除を受けるためには、確定申告又は市への申告が必要となります。申告の際には、寄附金の受領証や証明書または認定書の写し等が必要になります。

【個人住民税の寄附金税額控除対象範囲】

- 都道府県、市町村又は特別区に対する寄附金(ふるさと納税)

- 島根県共同募金会に対する寄附金

- 日本赤十字社島根県支部に対する寄附金

- 住民の福祉の増進に寄与するとして、島根県又は浜田市条例で規定する寄附金

- 指定行事の中止等により生じた入場料等払戻請求権を放棄した場合の当該入場料等(合計額が20万円を超える場合は20万円)【令和3年度、令和4年度】

|

※国や政党等に対する政治活動に関する寄附金は住民税の寄附金税額控除の対象になりません。

|

【基本控除額算出方法】

- 寄附金の合計額

- 総所得金額等の30%

上記1と2のどちらか少ない方の金額から2,000円を引いた後、市民税・県民税控除率を乗じ、算出します。

基本控除額=(寄附金【総所得金額等の30%が上限】-2,000円)×10%

・市民税控除率…6%

・県民税控除率…4%

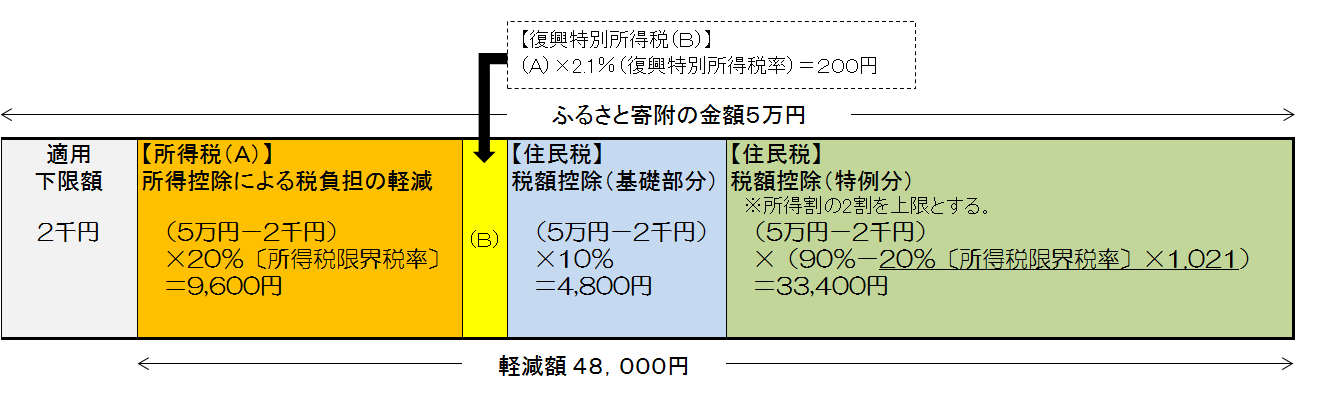

【特例控除額算出方法】

都道府県・市区町村に対する寄附金(ふるさと納税)がある場合は、基本控除額に以下の特例控除額を加算します。

特例控除額=(ふるさと納税額-2,000円)×(90%-0~45.945%【注1】)

【注1】0~45.945%は、 寄附者(=納税義務者)の所得税の限界税率(復興特別所得税額を含む。)

※なお、算出した特例控除額は個人住民税所得割額の2割が上限。

《税負担軽減の仕組み》 (課税される所得が500万円、ふるさと寄附金5万円の場合)

※「ふるさと納税ワンストップ特例制度」の適用を受けている場合、本来所得税で控除されるべき税額(上図【所得税(A)】部分)については、住民税額から控除されます。

配当割額控除、株式等譲渡所得割額控除

上場株式等に係る配当所得および譲渡所得(特定口座で源泉徴収有りを選択している場合のみ)について申告した場合には、特別徴収された5%の住民税額について、配当割額控除額、株式等譲渡所得割額控除額として控除します。控除しきれない場合は、控除不足額として充当または還付します。

(注)申告する場合

この2つの所得については、申告不要とされていますが、確定申告をした場合、合計所得金額に含まれますので、扶養の判定、国民健康保険料や各種給付(所得基準)等の判定に影響が出ることがあります。申告の際には注意してください。

なお、確定申告をした場合で、住民税では申告不要制度を選択する場合は、納税通知書が送達される日までに、申告不要制度を選択する旨の住民税申告をする必要があります。

特別税額控除(定額減税)

令和6年度分の個人住民税(市民税・県民税)から特別税額控除(以下「定額減税」といいます)が実施されます。

【対象者】

令和5年の合計所得金額が1,805万円以下の方(例えば給与収入のみの場合、給与収入2,000万円以下)で個人住民税所得割の納税義務がある方

※対象外

・非課税の方

・均等割のみの課税の方

・合計所得金額が1,805万円を超える方

【定額減税額】

次の合計額が個人住民税所得割額から控除されます。

- 本人:10,000円

- 控除対象配偶者又は扶養親族:1人につき10,000円

※控除対象配偶者、扶養親族は国内に住所を有する方に限ります。

※同一生計配偶者及び扶養親族の判定は、原則、令和5年12月31日の現況によります。

※令和5年の合計所得金額が1,000万円を超える方の配偶者分は、令和7年度の所得割額から10,000円控除されます。

【実施方法】

・給与から個人市民税・県民税が特別徴収されている方

令和6年6月に給与の支払をする際は特別徴収されません。

定額減税後の個人市民税・県民税の額を令和6年7月から令和7年5月までの11回に分けて徴収されます。

※定額減税の対象でない方は6月から徴収されます。

・納付書または口座振替等により個人市民税・県民税を納めている方(普通徴収)

令和6年度分の個人市民税・県民税の第1期分の納付額から定額減税します。

第1期分の納付額から減税しきれない場合は、第2期分以降の納付額から順次減税します。

・公的年金等から個人市民税・県民税が特別徴収されている方

令和6年10月1日以降に支払われる公的年金等の特別徴収税額から、定額減税します。

減税しきれない場合は、以後令和6年度中に特別徴収税額から、順次減税します。

【その他】

ふるさと納税の特例控除額の控除上限額は、定額減税による控除前の所得割額で計算します。

定額減税は、住宅ローン控除やふるさと納税による寄附金税額控除など、全ての税額控除をした後の所得割額から行います。

このページを見た方はこんなページも見ています

CONTACT

このページに関する

お問い合わせ先

- 浜田市 市民生活部 税務課

-

-

電話番号:0855-25-9230

-